Banken zijn van oudsher de dominante financieringsbron van Europese bedrijven. Dit wordt versterkt door het huidige crisisbeleid en gaat gepaard met een hoger systeemrisico. Om dit te beperken is een breder financieringsaanbod nodig.

In het kort

– Bank-gedomineerde financiële structuren gaan gepaard met meer systeemrisico dan markt-gedomineerde financiële structuren.

– Minder fiscale bevoordeling van vreemd vermogen kan leiden tot meer risicodragende financiering.

– Beleid kan zorgen voor verbreding financieringsmogelijkheden voor Europese bedrijven en meer schokbestendigheid.

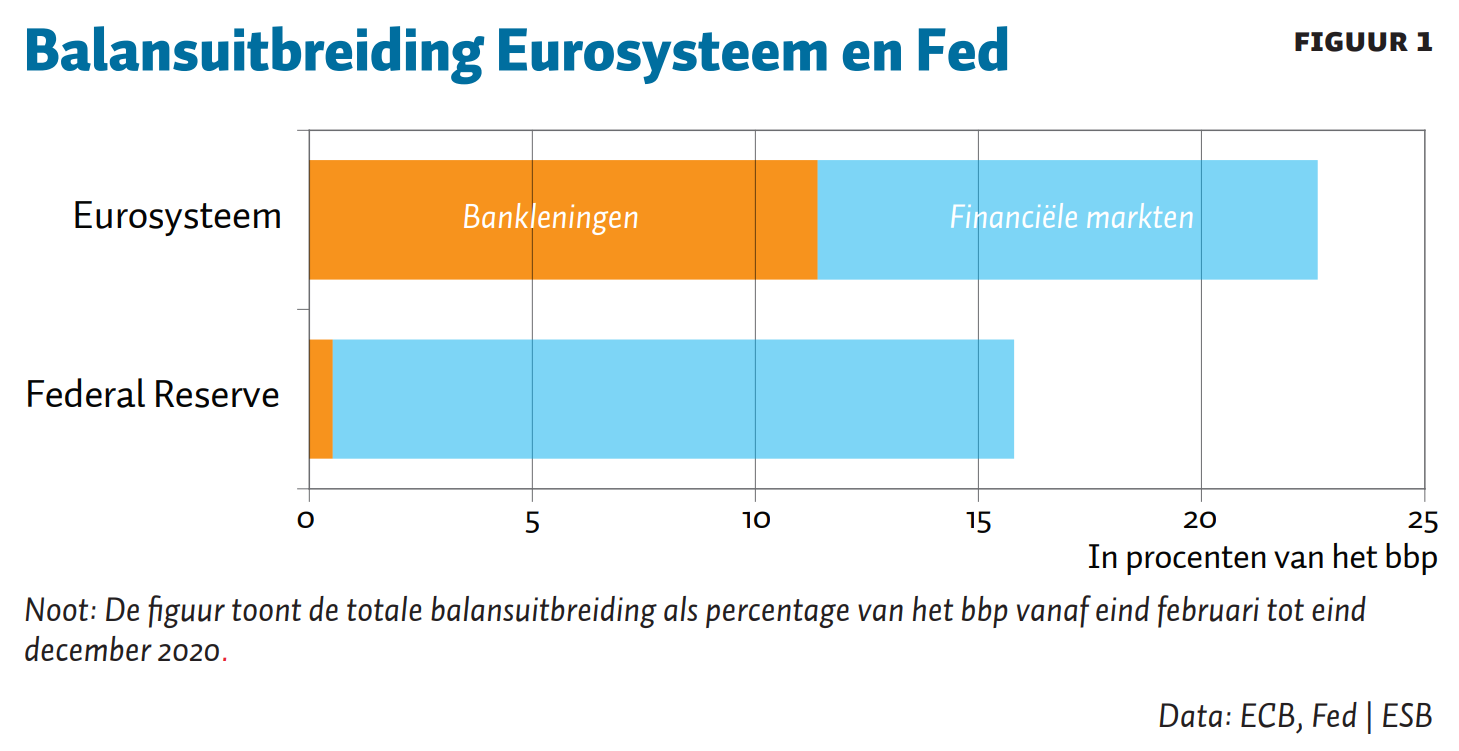

De coronapandemie heeft delen van de economie tijdelijk stilgelegd. Ter beperking van de economische gevolgen hiervan zijn diverse beleidsinstrumenten ingezet om de financieringsstromen naar de reële economie op peil te houden. In het Eurosysteem gaat deze steun voor de reële economie in belangrijke mate via grootschalige leningen aan banken. Ze ontvangen deze leningen met een korting op de reeds negatieve rente, zolang ze hun leningenboek niet laten krimpen (Grandia et al., 2020). De Amerikaanse centrale bank (Fed) biedt daarentegen tijdens de coronacrisis ruime liquiditeitssteun via de financieringsmarkten, maar verstrekt amper leningen aan banken (figuur 1).

Het stimuleren van bankfinanciering in Europa vereist prudentie, omdat de verwachte bedrijfsverliezen als gevolg van de coronacrisis (EC, 2020a) op termijn problemen kunnen veroorzaken bij banken. De combinatie van meer bancaire schuldfinanciering en van mogelijk grotere afschrijvingen op kredieten vertaalt zich in een oplopend systeemrisico. Daarbij neemt de kans toe op ontwrichting van het financiële systeem, met als gevolg daarvan verstoring van de reële economie (BIS/FSB/IMF, 2009). Deze financiële stress zou de economische consequenties van de coronacrisis verergeren. De garantiestellingen van de overheid en andere publieke vangnetten zijn daarom een onmisbare steun.

Recent onderzoek laat zien dat een financiële structuur waarin markten een grotere rol spelen bij bedrijfsfinanciering gepaard gaat met een lager systeemrisico (Bats en Houben, 2020). In dit artikel laten we zien hoe we de ontwikkeling richting een diverser financieringsaanbod kunnen bevorderen, en daarmee het systeemrisico beperken.

Meer marktfinanciering is beter

Het relatieve aandeel van de financiële dienstverlening door banken ten opzichte van die door markten kent wereldwijd grote verschillen. Het Europese bedrijfsleven financiert zich van oudsher met name via bankleningen, terwijl de kapitaalmarkten minder ontwikkeld zijn. Dat geldt ook voor Nederlandse bedrijven. Daarbij belemmert de financiële fragmentatie langs nationale grenzen de financieringsstromen tussen Europese landen.

In normale tijden is de Europese bankafhankelijkheid geen probleem. Integendeel, relatiebankieren vergroot de kennis over debiteuren. Banken kunnen bedrijven daarmee door moeilijke tijden heen loodsen en de conjunctuurcyclus dempen (Boot, 2000).

Maar als banken zelf ook financiële problemen ondervinden, stokt de kredietverstrekking aan bedrijven, neemt de neergang toe en duurt economisch herstel langer. Zo ook tijdens de bankencrisis van 2008.

Wegen de voordelen van een door banken gedomineerde financiële structuur op tegen de nadelen ervan? Om deze vraag te beantwoorden hebben wij het verband tussen financiële structuur en systeemrisico onderzocht voor een panel van 22 OESO-landen over een periode van vijftien jaar (Bats en Houben, 2020).

De uitkomsten zijn helder: bank-dominante structuren gaan samen met meer systeemrisico dan marktgedomineerde structuren. Het systeemrisico stijgt meer dan proportioneel wanneer bankdominantie toeneemt. In markt-gedomineerde structuren, zoals in de Verenigde Staten, dragen bank- en marktfinanciering niet bij aan het systeemrisico. Daarentegen neemt het systeemrisico in relatief bank-gedomineerde structuren, zoals die in Europa, toe door bankfinanciering en af door marktfinanciering. Met name aandelenfinanciering verkleint het systeemrisico; dit weerspiegelt de schokabsorberende capaciteit van risicodragend vermogen.

Het systeemrisico ligt hoger in bank-gedomineerde structuren, omdat banken grote looptijdverschillen op hun balans hebben, een hoge hefboom gebruiken, onderling sterk verweven zijn, en zijn gekoppeld aan de betaalinfrastructuur. Daardoor hebben problemen bij één bank uitstralingseffecten naar andere banken toe.

In markt-gedomineerde structuren ligt het systeemrisico lager, omdat markten direct intermediëren tussen spaarder en lener. Daarbij kunnen vormen van marktfinanciering als alternatief dienen, mochten banken in de problemen komen. Meer diversiteit in de financiële sector verkleint aldus de kans op een onderbreking van financieringsstromen en versnelt het herstel van de reële economie: economische schokken als gevolg van een financiële crisis zijn in bank-gedomineerde economieën drie keer groter dan in markt-gedomineerde economieën (Gambacorta et al., 2014, zie ook kader 1).

Kader 1 – Aanvullende voordelen van marktfinanciering

In aanvulling op het lagere systeemrisico van leningen via markten, draagt risicodragende financiering via markten sterk bij aan de economische dynamiek. Financiering via eigen vermogen stimuleert innovatie en productiviteit, terwijl schuldfinanciering en met name bankfinanciering dit ontmoedigen (Claessens, 2017). Financiering via eigen vermogen bevordert innovatieve projecten, omdat investeerders meedelen in de potentiële winsten. Ook moedigen durfkapitaalinvesteerders start-ups aan met hun specifieke industriekennis en hun grotere tolerantie voor faillissementen (Brown et al., 2009; Chemmanur et al., 2014). Daarbij kan aandelenfinanciering verduurzaming bevorderen, aangezien aandelenmarkten gepaard gaan met zeggenschap die investeringen steeds meer aan groenere sectoren toebedeelt, en die stikstof-intensieve industrieën dwingt om hun uitstoot terug te draaien (De Haas en Popov, 2019).

Het is dus wenselijk om de financiële structuur in Europa en Nederland diverser en minder bankafhankelijk te maken, en zo de financiële weerbaarheid te versterken.

Beleidsmaatregelen

Gerichte beleidsmaatregelen kunnen de Europese financiële structuur diverser maken en het systeemrisico verkleinen. Zo ook in Nederland. Twee aspecten van de financiële structuur verdienen extra beleidsaandacht.

Minder belastingvoordelen bij vreemd vermogen

In de eerste plaats staat het verder terugbrengen van de fiscale bevoordeling van vreemd boven eigen vermogen. De huidige fiscale schuldprikkel – via de renteaftrek – verstoort. De renteaftrek zet bedrijven ertoe aan om zich meer via vreemd vermogen te financieren dan vanuit economisch perspectief wenselijk is. Ook werkt het procycliciteit in de hand vanwege een verhoogd risico op betalingsproblemen en uiteindelijk faillissementen bij tegenvallende financiële resultaten.

Het afbouwen van de renteaftrek leidt tot een evenwichtigere financieringsstructuur, en komt de schokbestendigheid van het Europese bedrijfsleven ten goede. De introductie van een aftrekpost voor eigen vermogen helpt ook (Fatica et al., 2012; Panier et al., 2015).

Verbreding financieringsaanbod

Ten tweede moet het financieringsaanbod worden verbreed. De Europese kapitaalmarkten zijn nog altijd klein en sterk gefragmenteerd (ECB, 2020), ondanks het initiatief om tot een Europese kapitaalmarktenunie te komen (kader 2). Deze onderontwikkeling van de kapitaalmarkten belemmert toegang tot marktfinanciering en beperkt de private risicospreiding binnen de interne markt. Met name kleine bedrijven maken minder gebruik van marktfinanciering, mede omdat de beperkte bedrijfsomvang tot hoge uitgifte- en vaste kosten leidt ten opzichte van de financieringsbehoefte (door onder andere administratieve, noterings- en advieskosten) (OECD, 2015).

Kader 2 – Lage marktfinanciering, ondanks initiatief tot Europese kapitaalmarkt

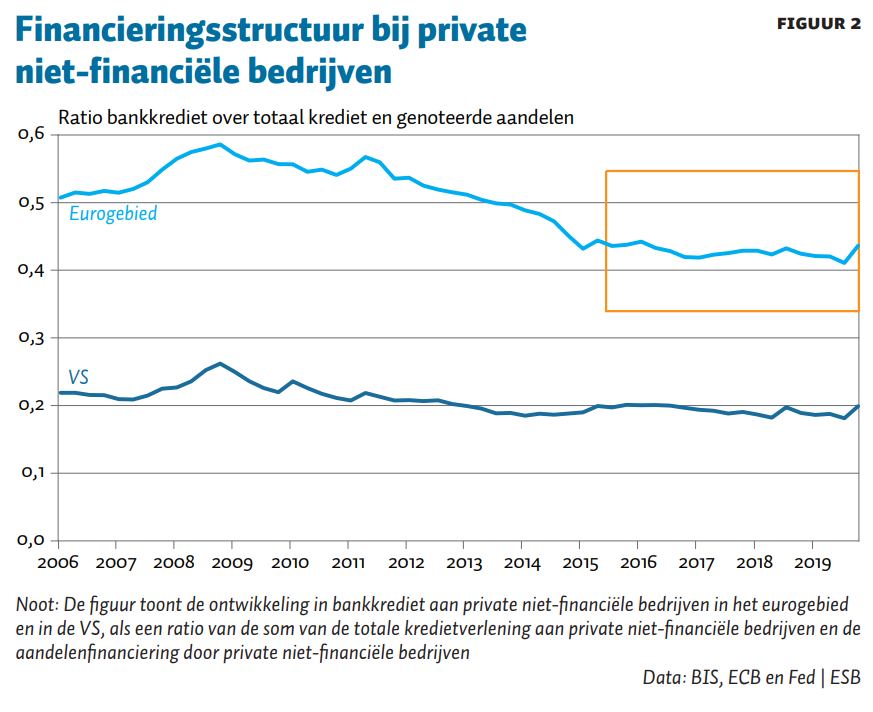

In 2015 was de status van de Europese kapitaalmarkten aanleiding voor de Europese Commissie om het initiatief te lanceren voor één kapitaalmarktenunie. Ironisch is dat het aandeel van de banken in de totale financiering sindsdien nagenoeg gelijk is gebleven, nadat dit aandeel in de nasleep van de bankencrisis jarenlang trendmatig was gedaald (figuur 2).

Terwijl de eerdere daling een weerspiegeling is van de aangescherpte prudentiële bankregelgeving en bijhorende waterbed-effecten (Cizel et al., 2020), hebben de inspanningen om tot een kapitaalmarktunie te komen de transitie naar marktfinanciering vooralsnog niet versterkt. Recent heeft de Europese Commissie dan ook een actieplan geformuleerd om de kapitaalmarktunie van een nieuwe impuls te voorzien (EC, 2020b). Daarnaast beogen recente wetsvoorstellen van de Europese Commissie om de kosten van beursnoteringen voor het midden- en kleinbedrijf te verlagen (EC, 2020c).

Om marktfinanciering toegankelijker te maken is er beleidsactie op drie terreinen nodig. Allereerst op het vlak van de informatievoorziening. Het beter beschikbaar maken van markt- en bedrijfsinformatie vermindert de informatie-asymmetrie, wat weer leidt tot lagere transactiekosten. Het gebrek aan eenvoudig vergelijkbare markt- en bedrijfsinformatie belemmert de grensoverschrijdende investeringen, en versterkt de thuismarktvoorkeur van investeerders. Zo ontbreekt het investeerders aan afdoende informatie om een afgewogen risicobeoordeling te maken.

Het verminderen van de informatieasymmetrie begint met het samenbrengen en centraal beschikbaar stellen van reeds bestaande (niet-)financiële informatie over bedrijven met genoteerde effecten in de nationale registers. Een vervolgstap is het uitbreiden naar bedrijven die nog geen notering hebben. Ook een kredietregister vermindert informatie-asymmetrie. In samenwerking met De Nederlandsche Bank en het Ministerie van Financiën doet het Ministerie van Economische Zaken en Klimaat momenteel onderzoek naar de mogelijkheid van een Nederlands kredietregister (Tweede Kamer, 2019). Tegelijk zal de ontwikkeling van een consolidated tape, met betrouwbare handelsinformatie (zoals prijzen en volumes), de prijsvorming op markten efficiënter maken door investeerders een scherp en betrouwbaar beeld te geven van de actuele marktomstandigheden.

Het tweede beleidsterrein waarop actie nodig is, betreft de belastingteruggaaf- en insolventieprocedures. De verschillen tussen landen in fiscale en insolventiewetgeving, procedures en uitkomsten zijn groot. Dit bemoeilijkt het inschatten van beleggingsrisico’s, en leidt voor investeerders tot onzekerheid en transactiekosten. Convergentie leidt tot lagere transactiekosten en meer zekerheid.

Het stroomlijnen en efficiënter maken van belastingteruggaafprocedures kan snel ter hand worden genomen. Omdat insolventiewetgeving nauw verbonden is met andere nationale rechtsgebieden, zijn aanpassingen daarvan moeilijker en is Europese convergentie een zaak van lange adem. Om te beginnen is het verzamelen en centraliseren van informatie over insolventieregimes wenselijk, en dienen nationale veranderingen te worden geëvalueerd volgens een Europese standaard. Verder verdient de introductie van minimumstandaarden rondom de duur van insolventieprocedures overweging, net als harmonisatie van de definitie van insolventie en de rangorde van vorderingen.

Het derde beleidsterrein betreft het versterken van het Europese markttoezicht. Dit draagt bij aan meer vertrouwen en standaardisering in de Europese kapitaalmarkt. Dit kan bijvoorbeeld door de European Securities and Markets Authority (ESMA) een leidende rol te geven bij het toezicht op grensoverschrijdende en grootzakelijke kapitaalmarktactiviteiten. Een grotere rol voor de ESMA leidt tot een consistente toepassing van de gezamenlijke toezichtregels, tot meer vertrouwen onder grensoverschrijdende investeerders en tot standaardisering van marktregels en -gebruiken.

Tot slot

De transitie naar een meer schokbestendige financieringsstructuur gaat niet over één nacht ijs. Financiële structuur is pad-afhankelijk en structurele wijzingen kosten tijd. Een tijdige en vasthoudende beleidsinzet is dus belangrijk. Europese bedrijven wijzen al sinds 2014 stelselmatig op een tekort aan beschikbaar extern eigen vermogen, terwijl de beschikbaarheid van schuldfinanciering juist flink is verruimd (Raposo en Lehmann, 2019). De coronacrisis versterkt het belang van meer marktfinanciering, en van meer risicodragend vermogen in het bijzonder (figuur 2).

Een diversere financiële structuur zal de weerbaarheid van het bedrijfsleven versterken. Dat geldt voor Nederland net zo goed als voor de rest van Europa. Ook in Nederland is het tijd voor meer marktfinanciering en minder dominante banken.

Literatuur

Bats, J.V. en A.C.F.J. Houben (2020) Bank-based versus market-based financing: implications for systemic risk. Journal of Banking & Finance, 114, 105776.

BIS/FSB/IMF (2009) Guidance to assess the systemic importance of financial institutions, markets and instruments: initial considerations. Report to the G-20 Finance Ministers and Central Bank Governors, oktober. Te vinden op www.imf.org.

Boot, A.W.A. (2000) Relationship banking: what do we know? Journal of Financial Intermediation, 9(1), 7–25.

Brown, J.R., S.M. Fazzari en B.C. Petersen (2009) Financing innovation and growth: cash flow, external equity, and the 1990s R&D boom. The Journal of Finance, 64, 151–185.

Chemmanur, T.J., E. Loutskina en X. Tian (2014) Corporate venture capital, value creation, and innovation. The Review of Financial Studies, 27(8), 2434–2473.

Cizel, J., J. Frost, A. Houben en P. Wierts (2019) Effective macroprudential policy: cross-sector substitution from price and quantity measures. Journal of Money, Credit and Banking, 51(5), 1209–1235.

Claessens, S. (2017) Regulation and structural change in financial systems. CEPR Discussion Paper, 11822.

EC (2020a) Identifying Europe’s recovery needs. Commission Staff Working Document, Europese Commissie, SWD(2020), 98 final/2. Te vinden op eur-lex.europa.eu.

EC (2020b) Een kapitaalmarktenunie ten dienste van mensen en ondernemingen: een nieuw actieplan. Mededeling van de Commissie aan het Europees Parlement, de Raad, het Europees Economisch en Sociaal Comité en het Comité van de Regio’s, COM(2020) 590 final. Te vinden op eur-lex.europa.eu.

EC (2020c) EU capital markets recovery package. Commission Staff Working Document, SWD(2020) 120 final. Te vinden op ec.europa.eu.

ECB (2020) Financial integration and structure in the euro area. Publicatie, maart. Te vinden op www.ecb.europa.eu.

Fatica, S., T. Hemmelgarn en G. Nicodème (2012) The debt-equity tax bias: consequences and solutions. European Commission Working Paper, 33. Te vinden op ec.europa.eu.

Gambacorta, L., J. Yang en K. Tsatsaronis (2014) Financial structure and growth. BIS Quarterly Review, maart, 21–35. Tekst te vinden op www.bis.org.

Grandia, R., S. Kho en Y. Mudde (2020) Kredietsteun ECB helpt om de coronaklap op te vangen. ESB, 105(4789), 432–434.

Haas, R. de, en A. Popov (2019) Finance and carbon emissions. ECB Working Paper, 2318. Te vinden op www.ecb.europa.eu.

OECD (2015) Opportunities and constraints of market-based financing and SME’s. OECD Report to G20 Finance Ministers and Central Bank Governors. Te vinden op oecd.org/finance/financial-markets.

Panier et al. (2015) Capital structure and taxes: what happens when you (also) subsidize equity? BIS conference paper. Tekst te vinden op www.bis.org.

Raposo, I.G. en A. Lehmann (2019) Equity finance and capital market integration in Europe. Bruegel Policy Contribution, 3.

Tweede Kamer (2019) Brief van de staatssecretaris van Economische Zaken en Klimaat. Kamerstuk 32637(386). Te vinden op zoek.officielebekendmakingen.nl.