De groei van het beschikbare inkomen van huishoudens blijft achter vergeleken bij de economische groei. Hoe komt dat?

In het kort

– Stijgende zorguitgaven spelen een belangrijke rol bij het achterblijven van het beschikbare inkomen.

– Pensioenuitgaven verklaren verrassend genoeg niet het achterblijven van beschikbaar inkomen.

– In reële termen per capita zijn de pensioenuitgaven zelfs gedaald in de periode 2002–2019.

Als de economie groeit, profiteren ook huishoudens daarvan. Tenminste, als een deel van die economische groei daadwerkelijk bij huishoudens terechtkomt in de vorm van een hoger inkomen. In de praktijk blijft de groei van het beschikbare huishoudensinkomen in Nederland achter bij de groei van de economie. Daar kunnen veel verschillende oorzaken aan ten grondslag liggen, maar het inzicht hierin is beperkt.

Het gebrek aan visie omtrent de oorzaken van het achterblijvende beschikbare inkomen maakt het voor beleidsmakers onmogelijk om dit probleem aan te pakken, terwijl als we de oorzaken wel scherp in beeld hebben, het maken van beleid ook al een uitdaging is.

In dit artikel werpen we licht op twee uitgavenposten die vaak als oorzaken genoemd worden voor het achterblijvende beschikbare inkomen: de zorguitgaven en de pensioenuitgaven.

Achterblijvend beschikbaar inkomen

Er is al langere tijd discussie over de stagnatie van het huishoudinkomen. Zo stelde de Rabobank drie jaar geleden dat het besteedbare inkomen op huishoudniveau in de achterliggende veertig jaar nog geen tien procent was gestegen (Badir, 2018). Voor een deel viel dat te verklaren door een beweging richting kleinere huishoudens, maar zelfs als er daarvoor werd gecorrigeerd, was de totale economische groei meer dan veertig procentpunt hoger dan de groei van het besteedbare huishoudinkomen.

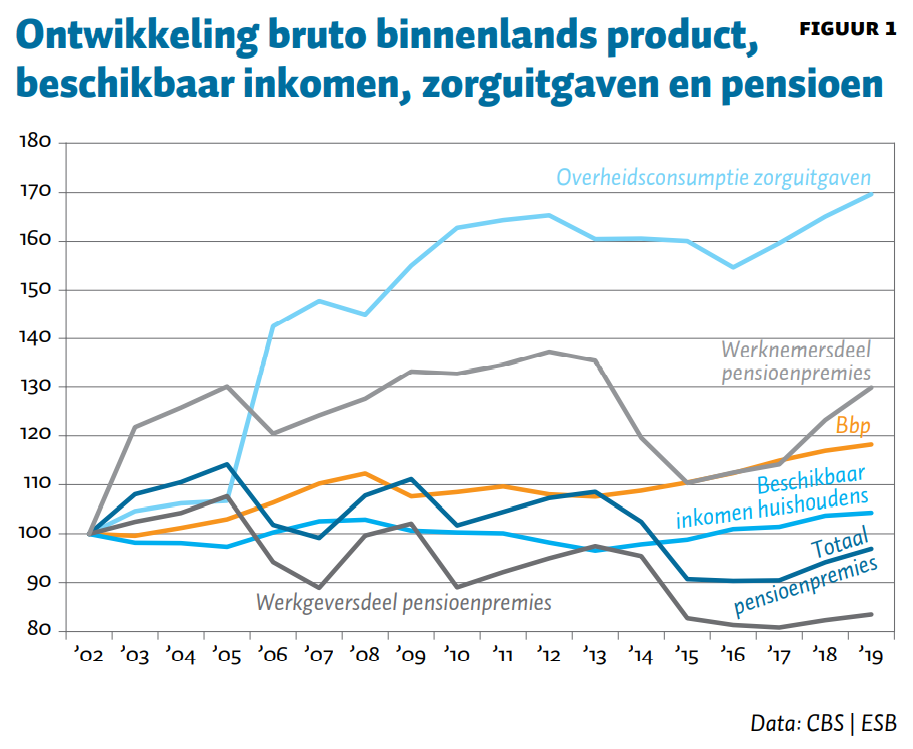

Ook als we alleen naar de periode sinds de eeuwwisseling kijken, met cijfers van het Centraal Bureau voor de Statistiek, zien dat het huishoudinkomen achterblijft bij de groei van het nationaal inkomen. In de periode 2002–2019 is het bruto binnenlands product (bbp) – gecorrigeerd voor inflatie en bevolkingsgroei – met 18,2 procent gestegen, terwijl het netto beschikbare inkomen van huishoudens met 4,3 procent is toegenomen: een verschil van 13,9 procentpunt.

Mogelijke oorzaken

De kloof tussen economische groei en de ontwikkeling van het beschikbaar inkomen kan worden veroorzaakt door een veelheid aan factoren, zoals achterblijvende lonen, tegenvallende opbrengsten uit beleggingen in bezit van huishoudens, lagere uitkeringen of hogere belastingen.

In essentie komt het altijd weer neer op (een combinatie van) de volgende twee typen oorzaken: ofwel de ontwikkeling van inkomsten van huishoudens blijft achter bij de economische groei, ofwel de som van belastingen, premies en andere inkomensafdrachten neemt sneller toe dan de som van de inkomsten.

Achterblijvende inkomsten uit werk, ondernemen en vermogen lijken niet de belangrijkste oorzaak te zijn. In de periode 2002–2019 groeide het primaire inkomen in nominale termen bijna net zo hard als het bbp (58,3 versus 61,7 procent). De stagnatie van het beschikbare inkomen in dit tijdvak valt dus vooral toe te schrijven aan het gegeven dat de som van belastingen, premies en andere afdrachten sneller is gestegen dan de som van de huishoudensinkomsten.

Van twee uitgavenposten hadden wij verwacht dat ze een oorzaak waren van het achterblijven van het beschikbare inkomen: de collectieve zorguitgaven en de uitgaven aan pensioen via de tweede pijler. Beide uitgavenposten zijn samen een aanzienlijk deel van de totale afdrachten van huishoudens, en vormen daardoor mogelijk een belangrijke verklaring voor de stagnatie van het beschikbare inkomen. Collectieve zorguitgaven zijn gedefinieerd als de uitgaven aan gezondheid die via de overheid verlopen, maar ten gunste komen van individuen (de zogenaamde individuele consumptie van goederen en diensten omtrent gezondheid door de overheid). Uitgaven aan pensioen via de tweede pijler zijn gedefinieerd als pensioenpremies die huishoudens afdragen aan pensioenfondsen en pensioenverzekeraars.

Methode

Met data van Statline en van De Nederlandsche Bank onderzoeken we hoeveel van het gat tussen de economische groei en het beschikbare inkomen verklaard kan worden door zorguitgaven en pensioenuitgaven, en ook wat we nog niet kunnen verklaren.

Om het effect van stijgende zorgkosten op het beschikbare inkomen van huishoudens te meten, zetten we de volgende stappen: Ten eerste veronderstellen we dat de zorgkosten even hard stijgen als het beschikbare inkomen van huishoudens. We noemen dat de genormaliseerde ontwikkeling van de zorgkosten. Vervolgens rekenen we het verschil in ontwikkeling tussen de genormaliseerde zorgkosten en werkelijke zorgkosten toe aan het beschikbare inkomen van huishoudens. Immers, waren de zorgkosten minder hard gestegen, dan zou het beschikbare inkomen hoger zijn geweest. Tot slot berekenen we het effect van de stijgende zorgkosten op het beschikbare inkomen als het verschil in ontwikkeling tussen (a) het werkelijke beschikbare inkomen, en (b) het beschikbare inkomen als de genormaliseerde zorgkosten gematerialiseerd waren. Voor pensioenuitgaven maken we dezelfde analyse.

Resultaten zorg

Uit onze analyse blijkt dat de verplichte afdrachten van huishoudens, ten bate van collectieve zorguitgaven, een belangrijke verklaring vormen voor het achterblijven van het beschikbare huishoudinkomen in de periode 2002–2019. In reële termen per hoofd van de bevolking stegen de collectief betaalde zorgkosten in deze periode met bijna 70 procent, aanzienlijk meer dan de groei van het bbp (18,2 procent) of het beschikbare inkomen van huishoudens (4,3 procent); zie figuur 1.

De grootste stijging deed zich voor in 2006, een stijging van bijna 34 procent. Deze was een gevolg van de invoering van de Zorgverzekeringswet, waarmee zorgpremies van particulier verzekerden werden gecollectiviseerd, en tot de overheidsgefinancierde zorguitgaven gingen behoren. Als gevolg daarvan stegen de individuele door de overheid gefinancierde zorguitgaven in dat jaar in nominale termen met ruim negen miljard euro, terwijl het deel van de zorguitgaven dat betaald werd door huishoudens daalde met ruim zes miljard. Per saldo stegen de zorgkosten in dat jaar dus met zo’n drie miljard euro – niet ongewoon in vergelijking met andere jaren in de onderzoeksperiode.

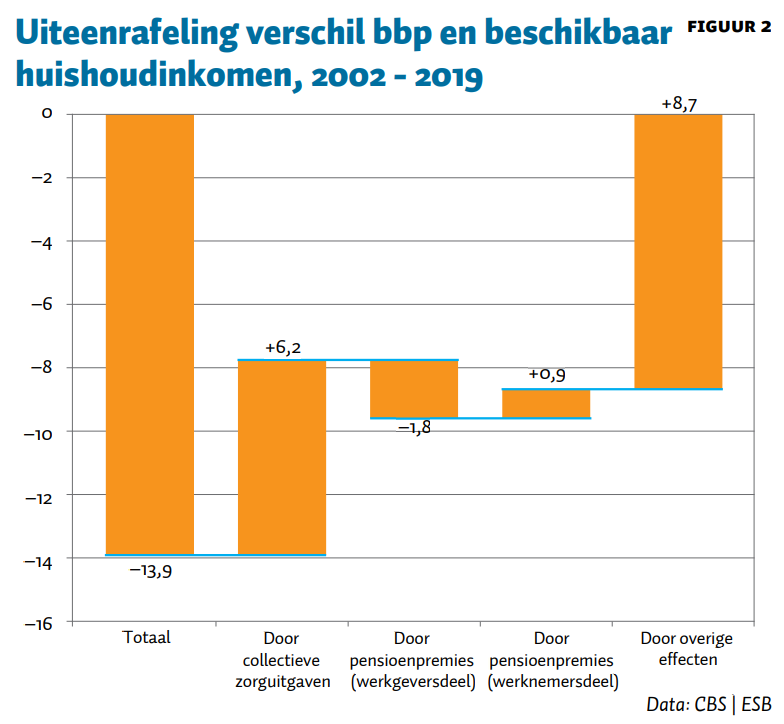

Procentueel groeiden de zorguitgaven in bijna alle jaren sneller dan het beschikbare inkomen van huishoudens. Als de collectieve zorguitgaven even hard zouden zijn gestegen als het beschikbare inkomen van huishoudens in de periode 2002–2019, dan zou het beschikbare huishoudinkomen in 2019 6,2 procent hoger zijn geweest (zie ook figuur 2, waarin het verschil tussen de ontwikkeling van het bbp en het beschikbare inkomen van huishoudens is opgesplitst naar het type verklaring).

We mogen echter aannemen dat collectieve zorguitgaven ten goede komen aan huishoudens. Daarmee kan er worden gesteld dat een aanzienlijk deel van het achterblijven van het beschikbare inkomen te verklaren is door een stijging van collectief gefinancierde zorguitgaven, weliswaar ten gunste van huishoudens, maar ten koste van het beschikbare inkomen.

Resultaten pensioen

Tot onze verrassing vormen uitgaven aan pensioen via de tweede pijler geen verklaring voor de achterblijvende ontwikkeling van het beschikbare huishoudinkomen. In reële termen per capita zijn de uitgaven aan pensioen in de periode 2002–2019 zelfs gedaald met meer dan drie procentpunt (figuur 2).

Daarbij valt op dat de reële daling van de pensioenuitgaven vooral wordt gestuurd door de ontwikkeling van het werkgeversdeel van de pensioenpremie (−17 procent). Maar het werknemersdeel van de pensioenpremie is wel gestegen (met bijna 30 procent). Zo is de verhouding tussen de bijdragen van werknemers en werkgevers de afgelopen twee decennia dus veranderd ten gunste van de werkgevers. Wel moet worden opgemerkt dat het grootste deel van de pensioenpremiesom nog altijd door werkgevers wordt opgebracht (circa 61 procent in 2019).

Wanneer de uitgaven aan pensioen via de tweede pijler even hard zouden zijn gestegen als het beschikbare inkomen van huishoudens in de periode 2002–2019, dan zou in 2019 het beschikbare huishoudinkomen 0,9 procent lager zijn geweest (figuur 2), aannemend dat niet alleen een stijging van het werknemersdeel van de pensioenpremies, maar ook een stijging van het werkgeversdeel ten koste zou zijn gegaan van het beschikbare inkomen van huishoudens.

Op het eerste gezicht lijken de geringe bijdragen van pensioenuitgaven opmerkelijk, omdat er in de media en in de berichtgeving over pensioenen vaak wordt gesproken over hoge en stijgende pensioenpremies.

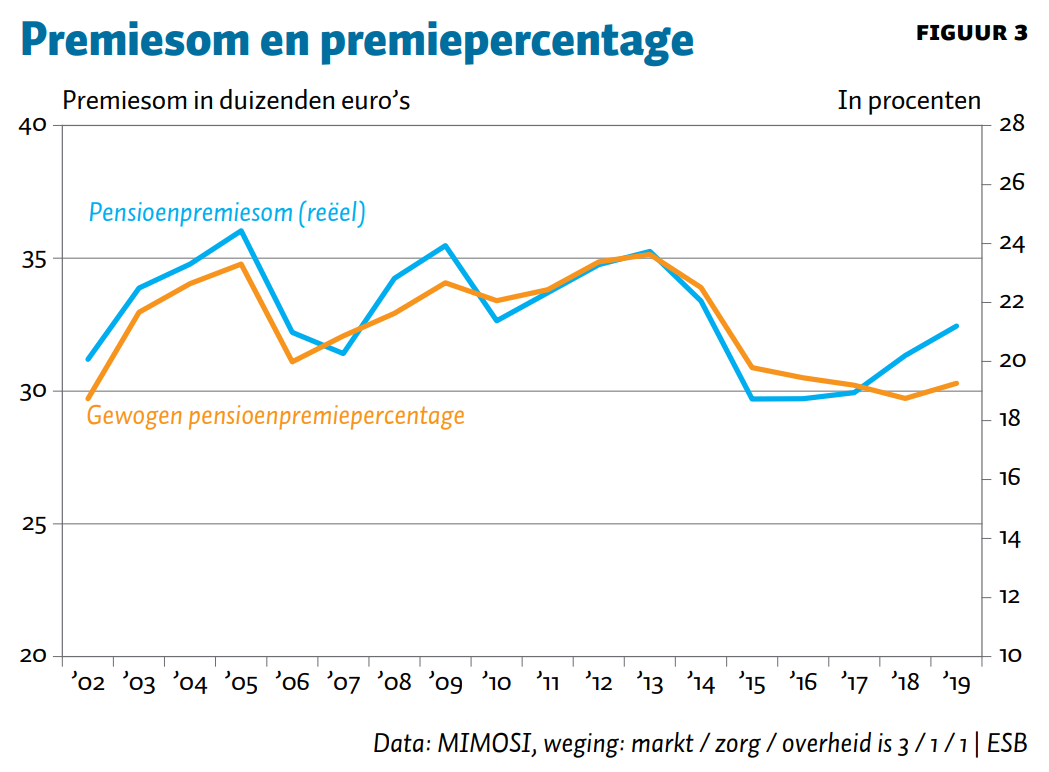

Vergeleken met premiepercentages uit de jaren negentig zijn de pensioenpremies inderdaad relatief hoog, maar uit de data blijkt niet dat er sprake is van een stijgende trend in de periode 2002–2019. De gemiddelde pensioenpremie schommelde in die periode tussen de 18 en 24 procent, en ging gelijk op met de pensioenpremiesom op macroniveau (figuur 3).

Er zijn twee verklaringen voor voor de bescheiden ontwikkeling van de pensioenpremies. Ten eerste is de versobering van de pensioenopbouw, wat inhoudt dat er per deelnemer minder pensioen wordt opgebouwd. Zo is de pensioenrichtleeftijd in 2014 verhoogd van 65 naar 67, en naar 68 in 2018, zonder dat de deelnemers daar hogere pensioenaanspraken voor terugkregen (wat erop neerkomt dat deelnemers sinds 2014 twee jaar langer pensioenpremie moeten afdragen voor eenzelfde pensioen, en sinds 2018 drie jaar langer). Dat komt ook tot uiting in het percentage van een pensioen dat per jaar wordt opgebouwd (het opbouwpercentage), dat voor veel deelnemers is gedaald. In 2010 had namelijk nog 83 procent van de actieve deelnemers een opbouwpercentage van twee procent of hoger, terwijl dat in 2015 nog maar geldt voor drie procent van de actieve deelnemers.

Een tweede verklaring voor de bescheiden ontwikkeling van de pensioenpremies is de strategie van veel pensioenfondsen om (tijdelijk) minder premie te vragen van deelnemers dan nodig is voor de financiering van de pensioenopbouw die daartegenover staat. Dit komt tot uitdrukking in de relatief lage premiedekkingsgraad van de afgelopen jaren: gemiddeld 81 procent in de jaren 2016–2019. Dat betekent dat, met de opbrengsten van de pensioenpremies in de afgelopen vier jaar, slechts 81 procent van de toegekende pensioenopbouw kon worden gefinancierd. Ceteris paribus daalt hierdoor de dekkingsgraad van een pensioenfonds.

Overige verklarende factoren

Dit onderzoek is een partiële analyse, en bevat geen sluitende verklaring voor de achterblijvende ontwikkeling van het beschikbare huishoudinkomen. Dat blijkt al uit figuur 2, die aangeeft dat 8,7 procentpunt van het verschil in ontwikkeling tussen het bbp en het beschikbare huishoudinkomen niet kan worden verklaard door de ontwikkeling van uitgaven aan zorg of pensioen. Daarbij geldt dat die resterende 8,7 procent slechts een saldo is van een veelheid aan ontwikkelingen, waarbij sommige ontwikkelingen het te verklaren verschil nog groter zullen maken en andere kleiner.

Mogelijke deelverklaringen voor de 8,7 procent zijn bijvoorbeeld de achterblijvende inkomsten van huishoudens (het primaire inkomen is iets minder hard gegroeid dan het bbp). En de som van belastingen, premies en verdere afdrachten (aan andere doeleinden dan zorg en pensioen) is harder gestegen dan de som van inkomsten van huishoudens. Tot slot zou een deel van die 8,7 procent kunnen worden verklaard door het ruilvoeteffect dat optreedt bij het omrekenen van nominale cijfers naar reële cijfers per hoofd van de bevolking. In de periode 2002–2019 steeg de prijsindex van het bbp met 27,5 procent, terwijl de consumentenprijsindex uitkwam op 31,5 procent. Dat betekent dat er sprake is van een ruilvoeteffect van vier procentpunt ten faveure van het bbp, omdat het bbp minder onderhevig is aan waardevermindering dan het beschikbare inkomen van huishoudens.

Conclusie en discussie

Stijgende zorguitgaven hebben een belangrijke rol gespeeld bij de achterblijvende ontwikkeling van het beschikbare inkomen, terwijl de ontwikkeling van uitgaven aan pensioen geen rol speelde. We maken twee opmerkingen.

betekent niet per se dat huishoudens slechter af zijn

Ten eerste, als de ontwikkeling van het beschikbare inkomen van huishoudens achterblijft, hoeft dat niet noodzakelijkerwijs een probleem te zijn. Neem bijvoorbeeld de stijging van de collectieve zorguitgaven in 2006, die samenhing met de invoering van de Zorgverzekeringswet. Voor die tijd betaalden huishoudens die particulier verzekerd waren hun premies uit het beschikbare inkomen; sinds 2006 verloopt de financiering van de zorgverzekeringen van deze huishoudens via de overheid, maar die huishoudens betalen hiervoor wel belasting. Per saldo merken huishoudens dus niet zo veel van deze andere manier van financieren, maar in de statistieken leidt een andere financieringsvorm wel tot een daling van het beschikbare inkomen van huishoudens.

Een lager beschikbaar inkomen betekent dus niet noodzakelijkerwijs dat huishoudens slechter af zijn. Tegelijkertijd blijft gelden dat uitgavenposten die elk jaar fors stijgen op termijn wel problematisch zijn voor de ontwikkeling van het beschikbare inkomen van huishoudens.

Ten tweede is het goed mogelijk dat in de toekomst zowel stijgende zorguitgaven als stijgende pensioenpremies een remmende werking zullen hebben op de groei van het beschikbare huishoudinkomen.

De Studiegroep Begrotingsruimte (2020) wijst in haar zestiende advies op het risico dat de zorguitgaven ook de komende jaren snel zullen blijven groeien als de overheid niet ingrijpt, ten gevolge van de vergrijzing, een betere kwaliteit van zorg (wat vaak duurder is) en een hogere zorgvraag. In een samenleving waarin een groot deel van de zorguitgaven via belastingen wordt gefinancierd, heeft dat een remmende werking op de groei van het beschikbare huishoudinkomen.

Over pensioenen berichtte Het Financieele Dagblad (2021) dat de premies in 2021 bij veel fondsen fors zijn gestegen, vaak in combinatie met een versobering van de pensioenopbouw. Daardoor liggen de premies bij de meeste fondsen nu tussen de 25 en 30 procent, terwijl dat vijf jaar geleden nog rond de 20 procent was.

Of de ontwikkeling van uitgaven aan zorg en pensioen daadwerkelijk de groei van het beschikbare inkomen zullen remmen, hangt uiteraard ook af van de beleidskeuzes die op deze vlakken worden gemaakt. Voor de pensioenpremies is daarbij het nieuwe pensioenstelsel van groot belang.

Literatuur

Badir, M. (2018) Besteedbaar inkomen van huishoudens staat al bijna veertig jaar vrijwel stil. Rabobank Special, 5 februari. Te vinden op economie.rabobank.nl.

Het Financieele Dagblad (2021) Ongekende golf verhogingen premies pensioenfondsen. Het Financieele Dagblad, 19 januari.

Studiegroep Begrotingsruimte (2020) Koers bepalen: kiezen in tijden van budgettaire krapte. Rapport 16e Studiegroep Begrotingsruimte, 12 oktober. Te vinden op www.rijksoverheid.nl.

Auteurs

Categorieën