Het project Geldschepping van de Wetenschappelijke Raad voor het Regeringsbeleid (WRR) was bedoeld om de mogelijkheden te verkennen van een publiekgeldsysteem, met centralebankgeld als betaalmiddel. Helaas is het een verdediging van het huidige systeem geworden, in plaats van een verkenning van het alternatief.

In het kort

– De WRR stelt dat een hervorming van het geldsysteem samen moet gaan met een oplossing voor de schuldenproblematiek.

– Verbeteringen aan het geldsysteem zelf blijven door deze koppeling onderbelicht.

– De invoering van digitaal centralebankgeld vereist regie en zal niet tot diversiteit leiden.

Het project Geldschepping van de Wetenschappelijke Raad voor het Regeringsbeleid (WRR) is een belangrijk referentiepunt in het debat over de noodzaak van radicale hervormingen van het monetaire stelsel – ook voor ons. In het rapport Geld en schuld: de publieke rol van banken (WRR, 2019) worden wij genoemd als “burgerinitiatief Virtueel Goud”. Zie kader 1 voor een korte schets van onze voorstellen (Van Hee en Wijngaard, 2016).

Het rapport is ontstaan naar aanleiding van een motie in de Tweede Kamer, waarin verzocht werd om een advies van de WRR “over de werking van het geldstelsel, inclusief alle vormen van geldschepping door banken, en om hierbij in ieder geval te betrekken de voor- en nadelen van de alternatieve systemen”. Het gaat om het tegenover elkaar stellen van enerzijds het huidige systeem, waarbij er betaald wordt met claims op banken, en anderzijds het alternatief daarvan, namelijk een publiekgeldsysteem, waarbij er betaald wordt met door de centrale bank uitgegeven digitaal geld (central bank digital currency, CBDC). Als je dit bedenkt, kan de conclusie niet anders zijn dan dat het rapport teleurstelt. Het is een leuke introductie geworden tot de monetaire economie, maar geen evenwichtige bespreking van deze twee mogelijkheden.

De teleurstelling komt met name doordat de WRR focust op de relatie tussen geld en schuld. Door die focus is er veel aandacht voor secondaire zaken en de verbetermogelijkheden daarin (zoals schuldenproblematiek of governance), maar nauwelijks voor de fundamentele tekortkomingen in het huidige betalingssysteem. Door dat gebrek aan aandacht worden de verbetermogelijkheden die er wel zijn, niet verkend en geeft het rapport uiteindelijk een halfhartig advies met betrekking tot de mogelijkheid van CBDC.

Misplaatste aandacht voor schulden

In het debat over de voorstellen voor een radicaal ander geldstelsel ligt de focus heel sterk op schuld, wat afleidt van het hoofdprobleem – het verkennen van de mogelijkheden van het alternatief en die vergelijken met het huidige systeem. We gaan hier nader in op schulden bij bedrijven en schulden bij huishoudens.

Schulden bij bedrijven

Er is veel kritiek op grote schulden, namelijk dat ze leiden tot instabiliteit. Maar is die kritiek wel terecht? De voorstanders van een publiekgeldsysteem gaan ervan uit dat die grote schulden en de fluctuaties daarin eigen zijn aan het systeem. Wanneer het goed gaat, groeit de waarde van investeringen en wordt het aantrekkelijk om investeringen te financieren met schulden – tot de zaak omslaat, het zogenaamde Minsky–moment. Ze stellen dat de bankiers in het huidige systeem die schuldvorming altijd zullen bevorderen, vanwege het kortetermijnvoordeel dat het meebrengt. En dat het huidige systeem hiervoor te veel ruimte biedt.

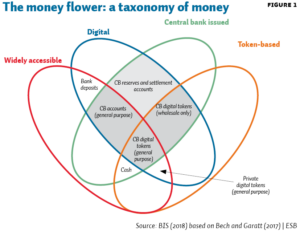

Ook de tegenstanders van radicale verandering, onder wie de schrijvers van het WRR-rapport, delen deze zorgen over de schuldenontwikkeling, maar gaan ervan uit dat er maatregelen mogelijk zijn die de schuldvorming beperken en daarmee ook de ernst tegengaan wat betreft de consequenties van de cycli. Om de zorg omtrent de schulden kracht bij te zetten, geeft de WRR plaatjes over de ontwikkeling van de schuld in Nederland en andere landen (zie figuur 4.1 van het rapport). Daarbij wordt bijvoorbeeld gekeken naar de lopende leningen aan bedrijven als percentage van het bruto binnenlands product (figuur 1a).

Vervolgens wordt daar dan zorgelijk over gedaan: “Wel erg hoog, en nog gestegen ook na het begin van de crisis. Oei, straks weer een crisis. Laten we iets aan die schulden doen.” Maar die zorg lijkt overtrokken. Ook de kredieten die de bedrijven zelf hebben uitstaan, zijn gestegen en de netto-leningen zijn behoorlijk stabiel. De lage rente sinds het begin van de crisis lijkt te hebben geresulteerd in het zoeken naar meer rendement door zelf meer krediet te geven. Dus dan desnoods maar gefinancierd door zelf meer schulden aan te gaan. We vermoeden dat het hier vooral gaat om onderlinge kredietverlening binnen het supply-netwerk van de bedrijven. Oorzaak en gevolg zijn dan duidelijk: crisis en lage rente zijn de oorzaak, en hogere schulden zijn het gevolg. Het aanpakken van de schulden is dan een vreemde remedie.

Schulden bij huishoudens

Bij huishoudens speelt eenzelfde verhaal, maar hier gaat het vooral over hypotheekschulden; zie figuur 1b. Die schulden zijn in Nederland, zoals bekend, hoog. En hypotheken zijn verdacht omdat ze hebben bijgedragen aan het ontstaan van de financiële crisis. Daarbij ging het echter vooral over Amerikaanse hypotheken en over het ‘verrommelen’ ervan tot onduidelijke securitisaties. Hoe erg is deze hoge Nederlandse hypotheekschuld nu eigenlijk?

De huizenprijzen op lange termijn zijn stijgend. Als een huishouden de rente en aflossing kan dragen, is een hypotheek een goede geldbelegging. De crisis van 2008 veroorzaakte grote schommelingen in de huizenprijs en maakte dat sommige huizen ‘onder water’ kwamen te staan. Dat, gecombineerd met zowel aflossingsvrije als tophypotheken die boven de waarde van het pand uitstijgen, is inderdaad ongezond. Maar het geeft een vertekend beeld wanneer we de hypotheek als schuld zien, en de daartegenover staande waarde van het pand buiten beschouwing laten, want men moet met het netto-huizenvermogen rekenen (DNB, 2015).

Het al te gemakkelijk verstrekken van hoge hypotheken draagt bij aan schommelingen in de huizenprijs en dus aan schommelingen in de consumptieve bestedingen. Maar dat doet ook de toename van de activiteiten van grote investeerders op de woningmarkt. Dit had er dan tevens bij betrokken moeten worden – met aandacht voor de vraag of een starter niet beter een hypotheekrente kan betalen dan een hoge huur. En in het rapport wordt al gesteld dat de hypotheekproblematiek niet los mag worden gezien van de pensioenproblematiek. Het was daarom beter geweest om dit punt niet centraal te stellen in het debat over een ander monetair stelsel.

Dat de term ‘schuld’ als een soort steen op de weg fungeert voor de verschillende partijen in dit debat hangt ook samen met het dogma ‘geld = schuld’ dat door bepaalde economen wordt aangehangen. Zie bijvoorbeeld Boonstra (2015). Voorstanders van een full-reserve-systeem (Positive Money (Jackson en Dyson, 2013), Ons Geld (Wortmann, 2017)) spreken daarentegen graag van ‘schuldvrij geld’. De term ‘schuldvrij’ en het dogma ‘geld = schuld’ scheppen onnodig verwarring. In het rapport wordt er gelukkig wel afstand genomen van dit dogma. Maar ondertussen struikelt het debat over een ander monetair systeem hier wel over.

De potentie van het alternatief

Het huidige betalingsverkeer is versnipperd en buitengewoon ingewikkeld, maar het kan veel simpeler (kader 1). Zo loopt een pinbetaling van een consument naar een onderneming (vijf miljard per jaar in ons land) over veel partijen zoals acquirers, issuers, payment facilitators en card schemes (bijvoorbeeld Maestro of V PAY) en uiteindelijk naar de centrale bank voor clearing en settlement. De WRR heeft hier maar weinig aandacht voor, alleen paragraaf 4.1.1 bespreekt in drie pagina’s deze bezwaren.

Het is teleurstellend dat de WRR niet werkelijk ingaat op de vraag of het betalingssysteem eenvoudiger kan. Wij denken dat een systeem beter werkt waarbij iedereen toegang heeft tot een centralebankrekening, met CBDC als normaal betaalmiddel. Bovendien koppelt het financiële diensten als sparen en uitlenen los van het betalen, wat verstandig is.

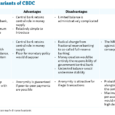

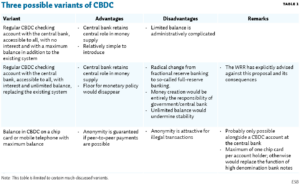

Het rapport is eerder een apologie: hoe kunnen we het huidige systeem hier en daar iets aanpassen om het weer acceptabel te maken? Wat een op CBDC gebaseerd publiekgeldsysteem betreft wordt er volstaan met een algemene beschrijving zonder in te gaan op de verschillende varianten. Daarbij worden dan allerlei waarschuwingen geplaatst: er kan schaduwgeld ontstaan, er kunnen toch grote schulden ontstaan, mogelijke instabiliteit, et cetera. Er wordt niet ingegaan op verbetermogelijkheden: hoe zou je binnen zo’n systeem het ontstaan van schaduwgeld kunnen ontmoedigen? Welke mogelijkheden zijn er wat monetair beleid betreft om instabiliteit te voorkomen? Dat is jammer, want er is meer mogelijk dan wat door Positive Money (Jackson en Dyson, 2013) en Ons Geld (Wortmann, 2017) is voorgesteld; zie ook onze voorstellen (Van Hee en Wijngaard, 2016). Nu leidt het te gemakkelijk tot de conclusie dat we het systeem maar beter niet drastisch kunnen veranderen. Het is onbekend terrein, zo wordt er gesteld. Daar heeft de WRR gelijk in natuurlijk, maar hij had dat terrein ook kunnen verkennen – dan hadden we nu meer geweten.

Schets van het voorstel van Virtueel Goud

Het voorstel van Virtueel Goud gaat uit van een centraal digitaal betalingssysteem zonder cash.

Daarvoor zijn verschillende mogelijkheden, waarbij in de minimale variant het centrale systeem van elke rekening alleen een door het systeem versleutelde vingerafdruk van de laatste saldogegevens onthoudt (bedrag, datum, tijdstip), en de rekeninghouder in een eigen digital wallet de door dat systeem versleutelde saldogegevens bewaart. Alleen het centrale systeem kan een nieuw saldo creëren op basis van een door beide rekeninghouders geautoriseerde transactie en van de laatste saldogegevens van de beide rekeninghouders.

Zo’n systeem is simpel, efficiënt en veilig. Alle deelnemers aan het betalingsverkeer, dus ook de banken, worden hierbij op dezelfde wijze behandeld. Wel kunnen banken en andere financiële dienstverleners op dit centrale betaalsysteem gemakkelijk hun eigen diensten aanbieden.

Een cashloos, centraal betalingssysteem geeft nieuwe mogelijkheden voor monetair beleid. Denk aan het koppelen van de saldi op de betaalrekeningen aan het bruto binnenlands product. Dat stabiliseert de koopkracht. Met deze nieuwe mogelijkheden is monetair beleid in eenvoudige regels te vatten.

Halfhartig advies over CBDC

Waar een debat niet werkelijk op gang komt, moet je voorzichtig zijn met het interpreteren van de conclusies. De mogelijkheid om CBDC toegankelijk te maken voor het publiek wordt in het WRR-rapport heel voorzichtig ondersteund.

Het argument daarvoor is dat het zou kunnen bijdragen aan de noodzakelijke diversiteit. Men verwacht dat het toevoegen van die mogelijkheid toch misschien wel een gezond, disciplinerend effect heeft op de kredietverlening. De WRR pleit voor meer kleinere banken en verwacht dat dit in het huidige systeem bij zal dragen aan stabiliteit en risicovermindering.

Dat is een goed idee voor financieringsbanken, maar een slecht idee voor een efficiënt betalingssysteem. Voor betalingsverkeer wil je helemaal geen diversiteit, maar juist één systeem, want dat is efficiënter, stabieler en beheersbaarder. Bovenop dat ene systeem kunnen allerhande private partijen dan extra betalingsfaciliteiten gaan aanbieden en kunnen banken kredietverlening ontwikkelen. Daarbij kan concurrentie heel gezond zijn. Maar de basis dient dan wel gecentraliseerd te worden.

Kortom, als je CBDC wil invoeren, moet je dat niet doen omdat je diversiteit in de financiële sector beoogt. Zo’n halfhartige toegang tot CBDC groeit niet vanzelf uit tot een dergelijk centraal systeem. Met zo’n voorstel moet je niet blij zijn – het is een dode mus of misschien wel erger. Als je nu zo’n halfhartige oplossing accepteert, zou het principe van één centraal betalingssysteem gecorrumpeerd worden.

Literatuur

Boonstra, W.W. (2015) Hoe werkt geldschepping? RaboResearch, te vinden op economie.rabobank.com.

DNB (2015) De vermogensopbouw van huishoudens: is het beleid in balans? DNB Occasional Studies, 13-1.

Hee, Kees van, en J. Wijngaard (2016) Naar een nieuw monetair system met nieuw monetair beleid. White Paper Vaart-Dommel-Rotte Collectief, te vinden op www.robuustgeld.nl.

Jackson, A. en B. Dyson (2013) Modernising money: why our monetary system is broken, and how to fix it. Positive Money.

Wortmann, E. (2017) Deliverage without a crunch. Working Paper Stichting Ons Geld, te vinden op onsgeld.nu.

WRR (2019) Geld en schuld: de publieke rol van banken. WRR-rapport, 100.

Auteurs

Categorieën