De nieuwste voorstellen tot verdieping van de EMU zullen nog meer nationale bevoegdheden overhevelen naar het Europese niveau. Maar zullen de nationale politieke partijen wel steun geven aan een steeds verdergaande Europese samenwerking?

In het kort

– Onderlinge cultuurverschillen tussen de EU-lidstaten zijn waarneembaar in de relatieve grootte van hun publieke uitgaven.

– De convergentie van nationale economieën loopt steeds weer stuk op de afspraken om de overheidsuitgaven te beheersen.

– De nieuwe voorstellen brengen geen soelaas, omdat de nationale politieke partijen de controle over de begroting niet zullen opgeven.

De economische crisis heeft het onderling vertrouwen geschaad tussen de lidstaten van de Europese Unie, en tussen de lidstaten en de Europese Commissie. De Commissie zet daarom in op meer risicospreiding en risicovermindering. Een van de manieren om tot risicovermindering te komen, is het vergroten van de solidariteit tussen banken. Dit wordt bereikt door aan banken de verplichting op te leggen om fondsen te storten in een Europees depositogarantiefonds (EDIS) en een Single Resolution Fund (SRF). Meer solidariteit tussen de lidstaten en tussen de financiële instellingen die actief zijn in de Economische en Monetaire Unie (EMU) zal hand in hand gaan met meer toezicht en, indien nodig, druk vanuit de Europese supranationale instituties. Via het nieuwe Europees Monetair Fonds (EMF) zullen de lidstaten hun de facto monopolie verliezen om noodlijdende financiële instellingen overeind te houden of te liquideren. En via een toekomstige Europese minister van Financiën zullen ze steeds minder eigen verantwoordelijkheid dragen voor hun economische en fiscale beleid. Strengere financiële en fiscale regels zullen zwakkere economieën en kleinere lidstaten onder een directere controle plaatsen van de grote economieën, want deze hebben binnen de EU meer macht. Dat gaat ten koste van hun eigen democratische controle, eigen politieke cultuur en eigen nationale soevereiniteit. Bovendien nodigen supranationale steunmechanismen – zoals het EMF – uit tot het ‘losjes’ omgaan met gemaakte afspraken. Zo komt de EU in een situatie terecht waarin er steeds meer tijd, aandacht en middelen worden besteed aan de supervisie van financiële markten en nationale begrotingen. Op die manier verwordt de Economische en Bankenunie tot een Beheers- en Controle-unie. Gelet op deze verdergaande transfers van bevoegdheden naar een supranationaal niveau is het de vraag of de nationale politieke cultuur de nieuwe voorstellen zal gaan accepteren.

Cultuurverschillen hinderen convergentie

Er zijn grote cultuurverschillen tussen de Noord-Europese EU-lidstaten en de Zuid-Europese. Deze verschillen komen onder andere tot uiting bij het nemen van bestuurlijke beslissingen en bij de openbare financiën. Mede hierdoor kennen de Europese economieën verschillende ontwikkelsnelheden. De noordelijke landen leggen over het algemeen een strengere begrotingsdiscipline aan de dag dan de zuidelijke. Maar een goed werkende monetaire unie vereist dat deze verschillen worden overbrugd door economische convergentie en begrotingsdiscipline. Pogingen hiertoe zijn in het verleden gestrand op een onwillige politieke cultuur. Want het belangrijkste onderscheid tussen de verschillende nationale politieke partijen vind je immers op het gebied van de overheidsuitgaven.

Het Europa van verschillende (economische) snelheden is al vanaf de jaren zeventig een bron van zorg (Tindemans, 1975). Met wisselkoersarrangementen en regionale steun werd er geprobeerd om de verschillen te reduceren. Het Europees wisselkoersmechanisme (EWS; 1979–1999) – een afspraak om de EEG-valuta binnen een smalle bandbreedte te houden – was niet bestand tegen de oliecrisis, die verschillend op de lidstaten uitwerkte. De afspraken werden niet uitgevoerd. Het Europees Monetair Stelsel, waarvan het EWS onderdeel uitmaakte, leed aan hetzelfde euvel. Zo trad Italië uit en later weer toe, omdat het land niet voortdurend aan de eisen van het stelsel kon en wilde voldoen.

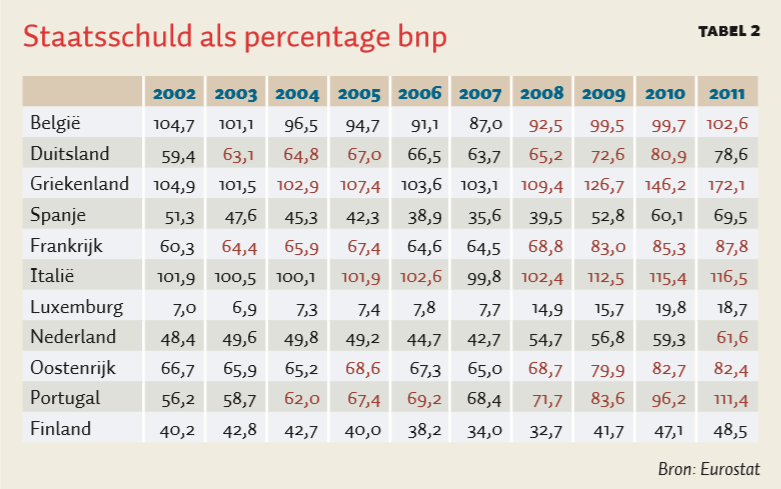

Uiteindelijk werd vanaf 1999 een derde poging ondernomen: de Economische en Monetaire Unie. Men dacht dat één eenheidsmunt de lidstaten wel tot convergentie – vastgelegd in het Groei- en Stabiliteitspact – zou dwingen. Duitsland waande zich gedekt door de inhoud van de afspraken: een staatsschuld van maximaal zestig procent van het bnp of in die richting tenderend, en een sluitende begroting of bij uitzondering een tekort, maar dan nooit meer dan −3 procent.

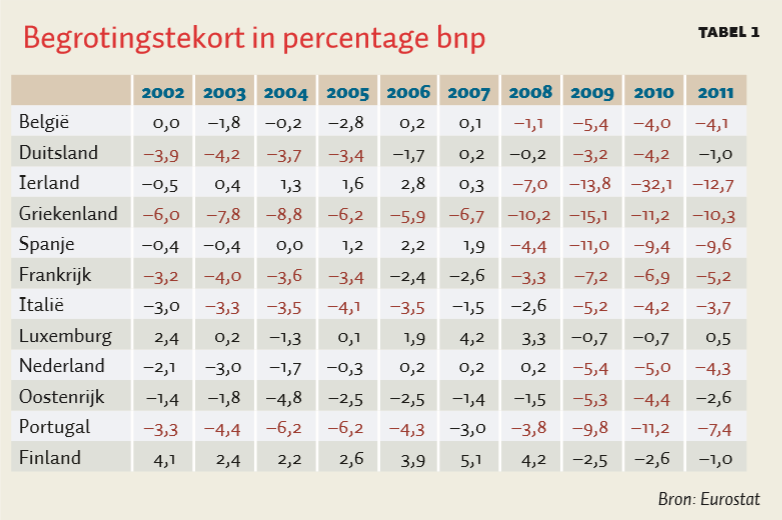

Lidstaten waren vrij te kiezen voor toetreding of niet. De verleiding om te frauderen met de cijfers en zich zo voor toetreding te kwalificeren, bleek te groot voor Italië en Griekenland. Politieke status won het van de economische werkelijkheid en in de praktijk bleek dat de afspraken niet goed werden nagekomen. Bijna geen enkele lidstaat heeft zich steeds aan de criteria gehouden, en een paar deden dat zelfs slechts zelden (tabellen 1 en 2).

In de jaren na de economische en financiële crisis verdween de handhaving van de afspraken bijna volledig uit het zicht. Begrotingstekorten en staatsschulden namen toe tot onhoudbare hoogten. Vanaf 2011 werd er een vierde poging gewaagd om door nieuwe afspraken – gesteund door Europese fondsen zoals het Europees Stabiliteitsmechanisme en door een opgerekt mandaat van de ECB – lidstaten te bewegen om zich voortaan wel aan de afspraken te houden. Dit werd in 2014 verder gesteund door het arbitrair verhogen van het bnp middels het meerekenen van onder andere smokkel en drugshandel (de Volkskrant, 2014). Procentueel daalden hierdoor de staatsschulden, waardoor het leek alsof de afspraken toch nog wel enigszins gevolgd werden.

Lessen uit de eenwording tot nu toe

De lessen die we uit de eerdere convergentiepogingen kunnen leren, zijn dat een politieke cultuur van hoge tekorten zich maar moeizaam laat veranderen (als het al verandert), dat afspraken ten behoeve van de convergentie hoogstens als intenties moeten worden gezien en in slechte tijden naar de achtergrond verdwijnen, en dat landen hun lokale politieke soevereiniteit niet zullen opgeven. Desondanks wordt het buitensluiten van lidstaten als onacceptabel beschouwd. De vraag is dan ook of de nieuwe voorstellen ditmaal wel tot een duurzame convergentie zullen leiden.

Nieuwe voorstellen voor verdieping EMU

Er zijn weer nieuwe voorstellen, gericht op het versterken van de soliditeit (de controle) en de solidariteit (de oplossing wanneer de controle faalt) binnen de EMU. Hier gaat het, naast een uitbreiding van de eurozone en de convergentie van het fiscaal beleid, om een nieuwe centrale figuur: een Europese minister van Financiën, om de hervorming van het Europees Stabiliteitsmechanisme (ESM) tot een Europees Monetair Fonds (EMF) en om verdere risicodeling te vergroten.

Unieminister van Financiën

Een Europese minister van Financiën, zoals het idee momenteel op tafel ligt (Europese Commissie, 2017a), is een tweeledige functie, waarbij de Europese Commissaris voor Economische Zaken en het voorzitterschap van de Eurogroep versmelten tot één ambt. Het verschil met het huidige systeem is dat nu de ministers van Financiën gezamenlijk (en unaniem) de afspraken maken over de budgetdiscipline van de eurolanden, terwijl een Unieminister van Financiën alle EU-landen bindt en er alleen collegiaal wordt gecontroleerd door de Europese Commissie. Dit heeft het voordeel dat de budgettaire discipline die voortvloeit uit het Stabiliteits- en Groeipact eenvoudig af te dwingen is omdat dan de invloed van de nationale regeringen op hun economische beleid wordt ingeperkt. De Europese minister van Financiën holt daarmee wel de bevoegdheden van de lidstaten aanzienlijk uit wat betreft zowel hun fiscale als economische beleidsdomeinen. De nationale ministers van Financiën en de nationale parlementen worden in hun beleidsvrijheid en controlerecht beknot, en dat staat op gespannen voet met het budgetrecht van nationale parlementen.

Europees Monetair Fonds

Het Europese Stabiliteitsmechanisme (ESM) werd in 2012 in het leven geroepen als intergouvernementeel raamwerk om eurolanden met liquiditeitsproblemen bij te springen – dit in ruil voor structurele beleidshervormingen. In december 2017 heeft de Europese Commissie een eerste stap genomen om het multilaterale ESM te integreren in de EU-regelgeving. Dit geïntegreerde orgaan, het EMF, is gemodelleerd naar het IMF, krijgt een eigen raad van bestuur los van de directe controle van de lidstaten, en zal bestuurd worden door de EU-minister van Financiën. (Europese Commissie, 2017b)

Het EMF wordt bij uitstek het solidariteitsmechanisme van de verdiepte EMU. Op die manier kunnen banken en strategische industriële sectoren ondersteund worden met geld vanuit andere lidstaten. Momenteel nemen de ministers van Financiën (ECOFIN) en de ECB, zonder invloed van de Commissie, dit soort solidariteitsbeslissingen. Om het zwaartepunt van deze beslissingen te verplaatsen naar de Commissie moet de rol van ECOFIN – ergo de lidstaten, ergo de nationale parlementen – verder worden ingeperkt door de unanimiteitsregels te versoepelen tot gekwalificeerde meerderheden van 85 procent. Ook lidstaten waar geen democratisch draagvlak is voor een bepaalde solidariteitsbeslissing zullen zo gedwongen kunnen worden om een land of een bepaalde industrie te hulp te komen.

De bevoegdheden van de Europese minister van Financiën en het EMF staan op gespannen voet met de grondwetten van enkele lidstaten. In 2014 onderzocht bijvoorbeeld het Duitse Grondwettelijk Hof de grondwettelijkheid van het ESM, aangezien de vraag rees of het Duitse parlement wel afdoende controlemogelijkheden had wat betreft de besteding van het Duitse aandeel in de ESM-pot (BVerfG, 2014). Volgens het Grondwettelijk Hof was dat het geval, maar het moet nog blijken of een EMF – dat beslissingen kan nemen op basis van gekwalificeerde meerderheden in plaats van unanimiteit – diezelfde test zal doorstaan. De Europese Commissie blijft echter van mening dat grondwetten ondergeschikt moeten zijn aan EU-wetgeving (Europese Commissie, 2018). De grondwetten van de lidstaten en de verdere integratie van de EMU staan dus op gespannen voet met elkaar.

Bijkomend probleem is dat het economische beleid van de Eurogroep per definitie het beleid van de gehele Europese Unie wordt. Denemarken en Zweden hebben echter met de EU een akkoord gesloten dat zij niet hoeven toe te treden tot de eurozone. De Deense banken en belastingbetalers zullen in de nieuwe situatie wel onderworpen zijn aan de Europese soliditeits- en solidariteitsregels van de EU en zullen ook moeten bijdragen aan het EMF, een fonds dat enkel beschikbaar is voor banken en lidstaten in de eurozone. Dit schept een onoverbrugbaar democratisch dilemma.

Meer risicodeling

In vergelijking met de Verenigde Staten heeft de EU slechts een derde van de budgetcapaciteit om economische schokken op te vangen. De VS heeft een sterk gecentraliseerd economisch en monetair beleid en meer culturele en economische homogeniteit. Dat model wil de EU navolgen door de risicodeling tussen lidstaten te vergroten.

Om die homogeniteit te vergroten, stelt de EU meerdere maatregelen voor, waaronder een Europese werkloosheidsverzekering en een EU Rainy Day Fund (Europese Commissie, 2017c), een mechanisme van 100 à 200 miljard euro om hele landen te ondersteunen die in een recessie terechtkomen.

Daarnaast bouwt de Europese Depositogarantie (EDIS) (Europese Commissie, 2015) verder op de door de EU verplichte nationale depositobeschermingen, die deposito’s tot 100.000 euro beschermt (Europese Commissie, 2014). Een bijkomende Europese depositobescherming zou de kwetsbaarheid van nationale depositogaranties in geval van grote nationale economische tegenspoed kunnen verminderen. Dit heeft tot gevolg dat het vertrouwen van investeerders en depositohouders in spaarbanken niet langer afhangt van de lidstaat waarin een bepaalde spaarbank opereert. Daarmee wordt enerzijds het liquiditeitsrisico van problematische spaarbanken en dat van nationale beschermingsmechanismen afgedekt. Anderzijds stimuleert dit problematische banken om meer risico’s te nemen. EDIS zal dus moet worden gecompenseerd met nog meer en nog minutieuzere controles op spaarinstellingen, en dus meer centralisering en harmonisering van het bankentoezicht.

De voorgestelde vormen van risicodeling maken het voor de potentiële ontvangers van solidariteit echter ook interessant om meer risico’s te nemen. Daarom wil de EU ook het algemene risicopeil binnen de EU beter controleren en beperken. Maar omdat de EU niet of onvoldoende over effectieve middelen beschikt om landen die hun budgettaire en financiële risico’s niet onder controle houden tot de orde te roepen, hebben de individuele lidstaten er geen baat bij om die regels ook effectief toe te passen.

Conclusie

Een Europese minister van Financiën en andere nieuwe voorstellen zouden leiden tot verdergaande nationale verplichtingen ten opzichte van de EU en afnemende nationale soevereiniteit. Men gaat er verder van uit dat alle lidstaten in gelijke mate zowel solidariteit als soliditeit zullen vertonen. De geschiedenis leert echter dat de lidstaten zich altijd onvoldoende aan deze uitgangspunten hebben gehouden.

Soliditeit en de solidariteit leiden onvermijdelijk tot meer Europese centralisering. Dat gaat ten koste van de democratische controle door de politieke partijen binnen de lidstaten. Het werkelijk compleet maken van de EMU – om zo tot vergaande convergentie en integratie van de economieën van de lidstaten te komen – zou de vorming van een politieke unie impliceren. Daarmee zou de rol van de nationale partijen zijn uitgespeeld, maar daarvoor is echter geen enkele steun. De verdere verdieping van de EU is dus een onmogelijke opdracht.

Literatuur

BVerfG (2014) Urteil des Zweiten Senats vom 18. März 2014. Bundesverfassungsgericht, 2 BvR 1390/12 – Rn. (1-245).

De Volkskrant (2014) Nieuwe rekenmethode doet bbp met 45 miljard euro stijgen. De Volkskrant, 6 maart.

Europese Commissie (2014) Richtlijn 2014/49/EU, inzake de depositogarantiestelsels.

Europese Commissie (2015) Voorstel tot wijziging van Verordening (EU) 806/2014 met het oog op de instelling van een Europees depositogarantiestelsel. COM/2015/0586 final.

Europese Commissie (2017a) President Jean-Claude Juncker’s State of the Union Address, 13 september.

Europese Commissie (2017b) Communication from the Commission to the European Parliament, the European Council, the Council and the European Central Bank: New budgetary instruments for a stable euro area within the Union framework. COM(2017) 822 final.

Europese Commissie (2017c) Voorstel voor een verordening van de Raad tot instelling van het Europees Monetair Fonds. COM(2017) 827 final.

Europese Commissie (2018) Parlementaire vragen: antwoord van voorzitter Juncker namens de Commissie. E-002471/2018.

Tindemans, L. (1976) European Union. Report by Mr Leo Tindemans, Prime Minister of Belgium, to the European Council. Bulletin of the Euopean Communities, Supplement 1/76. Te vinden op http://aei.pitt.edu/942/.

Auteurs

Categorieën

2 reacties

Het lijkt me niet verstandig om tegen de sterke mening van de kiezer in te gaan door verder te integreren

Wat te zwart wit. Nationale souvereiniteit is een illusie, zoals ook de Britten nu inzien, en veel is al gedeeld souvereiniteit in Europa, voor bijv; de euro, hadlesbeleid, concurrentiebeleid.