Europese landen, zoals het Verenigd Koninkrijk, Luxemburg en Nederland, zijn prominente doorsluislanden voor multinationals die hun belastingafdracht willen minimaliseren. Er bestaan plannen om een gezamenlijk tarief voor de bronbelasting op dividenden naar niet EU-landen in te voeren. Wat zijn de gevolgen daarvan?

In het kort

– EU-landen domineren de lijst van doorsluislanden bij belastingontwijking door middel van treaty shopping.

– Bij een Europees minimumtarief worden EU-lidstaten veel minder vaak als doorsluisland gebruikt.

In het kort

Dit artikel is geschreven voordat bekend werd dat het regeerakkoord het voornemen bevat om de dividendbelasting in Nederland af te schaffen.

Belastingontwijking staat hoog op de agenda; de morele verontwaardiging over de beperkte winstbelastingafdracht van bedrijven is hoog en regelmatig verschijnen er nieuwe feiten over belastingbesparende constructies. Veel methoden zijn legaal; bedrijven gebruiken verschillen in belastingsystemen en bilaterale belastingverdragen tussen landen om de afdracht van de winstbelasting te minimaliseren.

In deze bijdrage richten we ons op de ontwijkingsmethode treaty shopping. Hierbij gebruiken multinationals een vestiging in een derde land, vaak een brievenbusfirma, om in aanmerking te kunnen komen voor belastingvoordelen die in een bilateraal belastingverdrag met dat derde land zijn afgesproken.

Een voorbeeld. Een Amerikaans bedrijf dat de winsten van een dochteronderneming in Chili wil repatriëren, betaalt 35 procent bronbelasting op uitgaand dividend. Net als veel andere Zuid-Amerikaanse landen heeft Chili vanwege zijn koloniale verleden een gunstig belastingverdrag met Spanje. Zo is de bronbelasting op uitgaand dividend naar Spanje vanuit Chili maar vijf procent. Het brontarief van Spanje naar de VS is tien procent en daarmee is het goedkoper voor een Amerikaans bedrijf om de winst via een brievenbusfirma in Spanje te leiden. Door de winst ook nog via Nederland te leiden, kan de belasting nog verder omlaag. Dividendstromen tussen EU-landen zijn onbelast en Nederland heeft een gunstig bilateraal verdrag met de VS waarin geen bronbelasting op dividend wordt geheven. Het bedrijf in dit voorbeeld betaalt dan vijf procent belasting over het dividend dat Chili uitgaat.

Een kapitaalmarktunie zonder gezamenlijke bronbelasting is te vergelijken met een douane-unie zonder gemeenschappelijk importtarief voor goederen van buiten de unie. Bedrijven kunnen in zo’n douane-unie importheffingen ontwijken door goederen te importeren via de lidstaat met het laagste importtarief. Om dit tegen te gaan kiezen de lidstaten van een douane-unie voor een gezamenlijk importtarief aan de buitengrenzen.

Handelsverdragen en importheffingen zijn Europees beleid, maar het belasten van dividendstromen is een nationale aangelegenheid. Daarmee staat de deur voor belastingontwijking door multinationals open.

Om de mogelijkheden voor treaty shopping te beperken, heeft het Europees Parlement vorig jaar voorgesteld om een gezamenlijke bronbelasting op dividend te heffen aan de buitengrenzen van de EU (EP, 2016). We berekenen hier met een netwerkanalyse hoe groot het effect van deze maatregel op treaty shopping is. Een gemeenschappelijke bronbelasting aan de buitengrenzen van de EU wordt vaker voorgesteld, maar meestal voor rente en/of royalty’s (EC, 1989; Huizinga en Nielsen; 1997; Finke et al., 2014). Het voordeel van een Europese maatregel is dat hij afdwingbaar is, in tegenstelling tot wereldwijde afspraken via de OESO (OESO, 2015).

Netwerkanalyse

Het onderzoek is gebaseerd op een eerder ontwikkelde methode (Van ’t Riet en Lejour, 2017) waarbij bedrijven de goedkoopste belastingroutes zoeken in een internationaal netwerk van belastingverdragen. Via doorsluislanden loopt de investering dan van het thuisland naar het investeringsland, en de dividendstroom loopt andersom. Hierbij wordt rekening gehouden met de vennootschapsbelasting, de methode om dubbele afdracht van winstbelasting te verrekenen, de dividendbelasting en de bilaterale belastingverdragen in alle mogelijke landen op de route. We maken gebruik van een algoritme om de optimale routes te berekenen, vergelijkbaar met dat van het navigatiesysteem in een auto dat de kortste paden berekent.

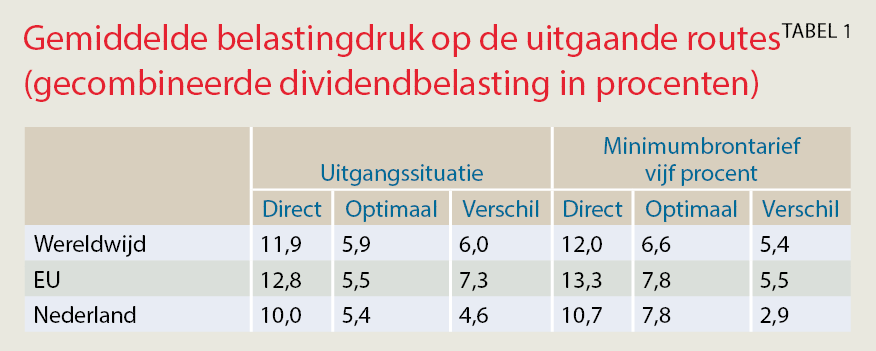

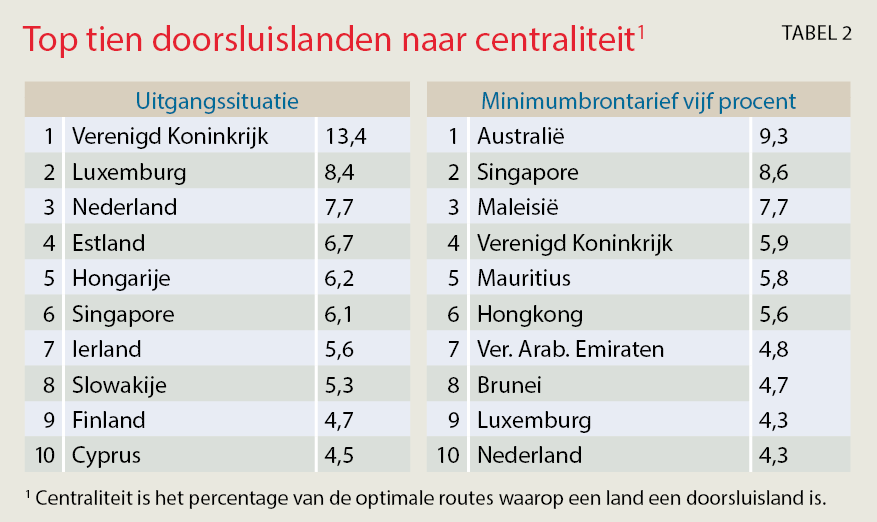

In een analyse voor 108 landen, waaronder alle grote economieën, blijkt dat de optimale routes in twee derde van de gevallen via een of meer derde landen lopen en dat bedrijven hierdoor gemiddeld zes procentpunt minder belasting betalen (tabel 1: Uitgangssituatie). Ook laten we zien dat EU-landen de lijst domineren van landen die het meest gebruikt worden als doorsluisland. De uitgangssituatie in tabel 2 rangschikt de landen naar centraliteit in het netwerk – op welk percentage van de optimale routes tussen alle andere landen een land voorkomt. De top tien kent maar één niet-EU land, Singapore. Alle resultaten zijn naar bbp gewogen gemiddeldes.

Een minimumbuitentarief

We berekenen de gevolgen voor de belastingopbrengst en hoeveel er via EU-landen wordt doorgesluisd als de EU-landen een minimaal tarief van vijf procent heffen op uitgaand dividend naar niet-EU-landen. We verhogen de tarieven tot vijf procent als het lager is en veranderen het niet als het hoger dan vijf procent is. Het gaat hier om de EU in 2013 met Noorwegen, IJsland en Zwitserland, omdat de dividendstromen tussen deze landen en de EU-lidstaten ook onbelast zijn. Op basis hiervan worden opnieuw de optimale belastingroutes berekend.

Met het minimumtarief op de bronbelasting neemt het gewogen wereldgemiddelde op de directe routes toe met 0,1 procent, maar de impact op de gemiddelde belasting bij de optimale routes is duidelijk groter, namelijk 0,7 procent. De winst door treaty shopping daalt dan van 6,0 naar 5,4 procent, zie de kolommen Verschil in tabel 1. Dit effect lijkt misschien beperkt, maar een minimumbrontarief van vijf procent is een kleine belastingwijziging en de EU-landen vormen toch maar een deel van de wereldeconomie. Voor Nederland en de overige EU-landen zijn de effecten iets groter, respectievelijk 1,7 en 1,8 procent. De treaty-shopping-winst daalt daardoor met ongeveer dertig procent.

Dat de effecten niet groter zijn, komt omdat veel optimale belastingroutes worden verlegd. Het percentage landenparen waarvoor een indirecte route optimaal is, daalt slechts van 67,1 naar 63,4 procent.

De spilfunctie van de EU-lidstaten als doorsluislanden neemt echter substantieel af, zie het Minimumbrontarief in tabel 2. In de uitgangssituatie stond er maar één niet-EU-land in de top tien van doorsluislanden; met het minimumbrontarief van vijf procent blijven er maar drie EU-landen over. Bij een minimumtarief van tien procent blijven er geen EU-landen over in de top tien. Het VK komt nog in zes procent van de routes als doorsluisland voor, terwijl dat in de uitgangssituatie ruim dertien procent was. Vanwege het nultarief tussen Australië en grote economieën als VS en Japan wordt dat land nu een centrale spil in de optimale belastingroutes.

Conclusie en beperkingen

Een minimumbelastingtarief van vijf procent op dividend van EU naar niet-EU-landen vermindert de mogelijkheden voor belastingontwijking in de vorm van treaty shopping, zo blijkt uit onze netwerkanalyse. Het belangrijkste resultaat is dat EU-lidstaten veel minder vaak als doorsluisland gebruikt worden. Een belangrijke beperking is dat bronbelastingen op royalty’s en rente niet worden meegenomen. Daarnaast laat de analyse alleen de effecten op belastingontwijking zien – andere economische gevolgen worden niet meegenomen, wat voor een afgewogen oordeel van deze mogelijke maatregel wel nodig is. Desondanks toont dit gedachte-experiment aan dat de spilfunctie van landen als Luxemburg, Nederland en het Verenigd Koninkrijk in belastingontwijking geen onontkomelijk gegeven hoeft te zijn.

Literatuur

EC (1989) Voorstel voor een Richtlijn van de Raad betreffende een gemeenschappelijk stelsel van bronheffing op rente, COM(89) 60/def. Brussel: Europese Commissie.

EP (2016) MEPs call for tax haven blacklist, patent box rules, CCCTB and more. Persbericht 6 juli 2016. Brussel: Europees Parlement.

Finke, K., C. Fuest, H. Nusser en C. Spengel (2014) Extending taxation of interest and royalty income at source – an option to limit base erosion and profit shifting? ZEW Discussion Paper, 14-073.

Huizinga, H. en S.B. Nielsen (1997) The taxation of interest in Europe: a minimum withholding tax? CentER Discussion Paper, 1997-73.

OESO (2015) Base erosion and profit shifting. Parijs: OESO.

Riet, M. van ’t, en A. Lejour (2017) Optimal tax routing: network analysis of FDI diversion. CPB Discussion Paper, 349.

1 reactie

De conclusie kan niet anders zijn dan dat Rutte en de zijnen voor belastingontwijking door multinationals zijn.